再一次见证全球商品期货的“血雨腥风”。

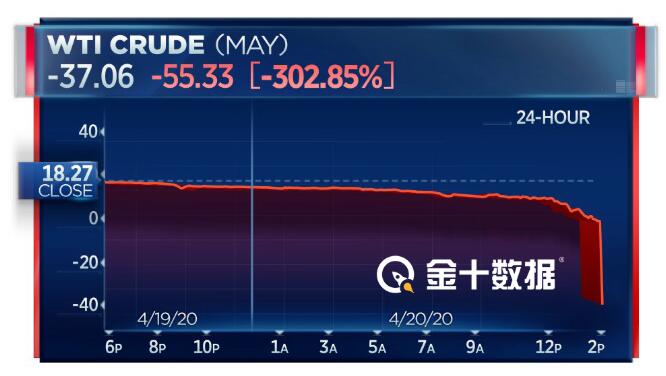

北京时间4月21日凌晨2时30分,WTI 5月原油期货结算价收报-37.63美元/桶,每桶暴跌55.90美元,跌幅305.97%,历史上首次收于负值。这意味着,将油运送倒炼油厂或存储的成本,已经超过了石油本身的价值。

来源:金十数据

芝商所(CME)方面此前表示,5月美油期货价格可能为负。现在看来,一语成谶。

在全球多个石油指数中,与美油期货5月合约期货一起进入“负价格时代”的,还有加拿大WCS(西部精选原油),当地4月20日早上9时,加拿大WCS价格跌到了-0.64美元,卖一桶石油还要倒贴4.5元人民币。

网友惊呼:不仅倒牛奶,还倒油了。“富得流油”,这个词有了新定义。

WTI 6月合约比5月溢价超过60美元

WTI 5月原油期货结算价收报-37.63美元/桶,盘中报-40.31美元/桶,WTI 6月原油期货盘中跌4.60美元,跌幅18.0%,刷新收盘历史低点至20.43美元/桶,两者一度相差超过60美元,也是历史罕见。

为何出现负油价?为何美国原油5月合约期货如此暴跌?

隆众资讯副总经理闫建涛认为,当前影响油价的最主要因素不是生产成本,而是库存,特别是在内陆产油区。疫情引发了基础设施和交通物流不畅等问题,原油很难外输或储存。纯粹为了经济性而关井停产是有风险的,所以要接着生产。如果储罐库容不够或者存储成本过高,生产商宁愿接受负油价,不得不赔钱让买家拉走。

实际上,一系列看空消息冲击了5月合约。

首先是及其疲弱的原油需求。最新研究数据显示,4月,全球原油需求将收缩约2900万桶/天,2020年全球石油需求将暴跌至创纪录的930万桶/天。两项数据对油价来说都是致命的打击。

其次是存储空间告急。无论是陆地储油设施还是浮动设施(油轮等)都没有太多的储存空间,康菲石油公司CEO在宣布削减其页岩油钻机的同时发出警告,5月份石油储备将填满。5月合约的多头也无法持仓到期后交割,因此合约到期前,“多杀多”的现象就出现了。

目前贸易商“漂”在海上的原油已经超过1.6亿桶,严重的产能过剩使得当月交割的原油成了“烫手山芋”。

结算价收报-37.63美元/桶,意味着投资者在俄克拉何马州库欣进行WTI原油实物交割将收到现金。有分析师表示,库欣是内陆城市,原油库容很可能在3周内填满,一旦填满,WTI原油期货合约进行实物交割将更加困难。WTI原油期货价格暴跌,交易员被迫平掉多头头寸,以免在没有库容的情况下购入实物原油。

除了WTI原油期货以外,几乎所有的美国实物原油交割价格,不论地点和品种均进入负值区域。

来源:Forexlive

历史罕见的“移仓换月”

美国原油期货5月合约暴跌,除了上述负面消息外,还有一个重要原因是:一场罕见的“移仓换月”。

有分析指出,美原油的暴跌跟主力合约的移仓交割有关,4月21日已是最后期限,为了避免被强制平仓,部分交易者往往会提前平掉5月份的合约,重新建仓下6月的合约,造成5月份合约出现许多卖盘,导致价格大跌。

由于不同期限的期货价格不同,在期货合约移仓换月时,价格通常会出现跳空现象。这种跳空不是重要事件或者突发意外导致的突然上涨或下跌,只是因为美原油执行了一份新的合约,重新定价。

据市场机构分析,正常情况下即将换月的两种期货合约的价差不会过大。但是这一次,WTI 5月合约和6月合约的价差一度达到60美元,意味着期货合约从一个月滚动到下一个月,投资者若要保持相同的头寸,成本暴增。

业内人士分析,公众所讨论的“国际油价”,并不是现货价格,而是国际原油期货主力合约的结算价格。与股票可以长期持有不同的是,原油期货合约的生存周期是有限的,到合约最后交易日后就要交割。当“油比水还便宜”,许多投资者涌去抄底,但不知“换月成本”可能是血的代价。

摆在交易者面前的问题是,目前的6月主力合约将会在5月19日到期,如果届时原油市场仍没有太大起色,持有该合约的交易者又将再度面临“高成本移仓”和“实物交割”二选一的困境。

加拿大精选原油也已“负价格”

由于新冠肺炎疫情导致全球原油需求暴跌,原本就比美国原油和布伦特原油便宜的加拿大WCS(西部精选原油),早已沦为“白菜价”,最新报价已经跌到了-0.64美元,卖一桶石油还要倒贴4.5元人民币。

业内人士介绍,原油种类繁多,用途广泛,不同的等级根据多个因素定价,包括密度、含硫量以及运输到贸易中心和炼厂的便利程度。加拿大WCS并不算严格意义上的“精选”原油,如果德克萨斯的原油像水,加拿大原油就像糖浆,因为此类原油需要更多加工,WCS一般远低于WTI原油的价格交易,通常价格在8到15美元/桶。

当地交易商称,通过铁路和管道把它输送到墨西哥湾会使价格增加约8-10美元/桶,但那里没有人真正想要它,油罐都已经装满了。